La inflación se aceleró por tercer mes consecutivo: en noviembre fue del 2,5%

El índice tuvo un alza de 27,9% en once meses. El dato del INDEC muestra una nueva aceleración impulsada principalmente por el rubro Alimentos y Bebidas

La inflación que supera con creces al alza mensual del precio del dólar y a la tasa en pesos, genera que los ahorristas vean atractivo cubrir el poder de compra de sus ahorros frente a dicha variable. Por ende, resurge la alternativa de inversión de plazo fijo UVA “calesita”, o “escalonado”, en versión remixada.

En todo 2024 las colocaciones que ajustan por UVA ya ganan un acumulado de más de 65%, por lo que se transformaron en la opción más ganadora del año.

Se trata de un instrumento que tiene como sustento a las colocaciones bancarias que ajustan por UVA, o índice de precios de la economía (IPC), que desde diciembre pasado cuentan con un período de encaje de los fondos de un mínimo de 180 días.

Con el “plazo fijo calesita”, quien invierta desde ahora podría apuntar a obtener hacia fin de año una rentabilidad incluso superior al 200%. Esto teniendo en cuenta que según el último Relevamiento de Expectativas de Mercado (REM), publicado por el BCRA en base a una encuesta a economistas, se espera que en todo el corriente año haya una inflación de 210,2% interanual.

En cambio, hoy un plazo fijo tradicional brinda entre 70% y 75% de tasa nominal anual (TNA), según el banco dónde se realice el depósito, y que representan una renta promedio de 6% cada 30 días.

Plazo fijo UVA “calesita” 2024: cómo es

El plazo fijo “calesita” (o también llamado “escalonado”) fue ideado por el analista Salvador Di Stefano, y hoy se fundamenta en efectuar seis plazos fijos UVA por el mismo monto en cada caso, pero en distintas etapas.

La estrategia que tiene este mecanismo de inversión es que luego de esperar los 180 días mínimos requeridos de encaje obligatorio, cada 30 días se empiece a hacer la renovación de una de las colocaciones de forma consecutiva.

Por ende, esto se logrará si se hace un plazo fijo UVA por mes, durante 6 meses seguidos. O sea, 6 colocaciones en total por un mismo monto, como por ejemplo, cada una por $100.000.

La otra opción es hacer los 6 plazos fijos al mismo tiempo a distintos períodos extensos, para que finalice uno cada mes después de cumplirse el mínimo de los 6 meses de encaje. De esta manera, se pueden hacer a: 180, 210, 250, 280, 310 y 340 días. Y se van renovando luego cada 180 días.

Entonces, si se comenzó en marzo, el rendimiento estimado de cada plazo fijo UVA por 6 meses respectivamente, según este analista, en base a las proyecciones de inflación, es el siguiente:

Hacia fin de año, un ahorrista podría obtener una rentabilidad del 200%.

El índice tuvo un alza de 27,9% en once meses. El dato del INDEC muestra una nueva aceleración impulsada principalmente por el rubro Alimentos y Bebidas

Marcos Di Filippo, representante de la cámara de Kiosqueros, aseguró que la mayoría de la mercadería subió entre el 5 y el 13 por ciento. “Somos el último eslabón de la cadena, no nos queda otra que trasladar los aumentos a los clientes”, advirtió

China se consolidó como el proveedor con el mayor avance en el mercado automotriz más grande de América Latina

Un informe del Instituto Argentina Grande revela la presión sobre los deciles medios: más de la mitad desplegó estrategias para complementar ingresos

La suba de costos y la caída de la demanda, provocada por menores salarios, golpea duramente al sector, que solo está “subsistiendo”. En ese período se perdieron más de 15.000 puestos de trabajo

A precios constantes, la facturación cayó 0,2% a nivel intermensual, pese a acumular una variación del 2,7% en lo que va del año

"Vamos a pasar unos días lindos", dijo el rosarino, que estuvo presente en la jornada inicial de la competencia y observó la victoria de Inter Miami ante Newell's en el debut de ambos. Leo abrió el certamen con unas palabras y recibió el premio MVP tras ganar la MLS

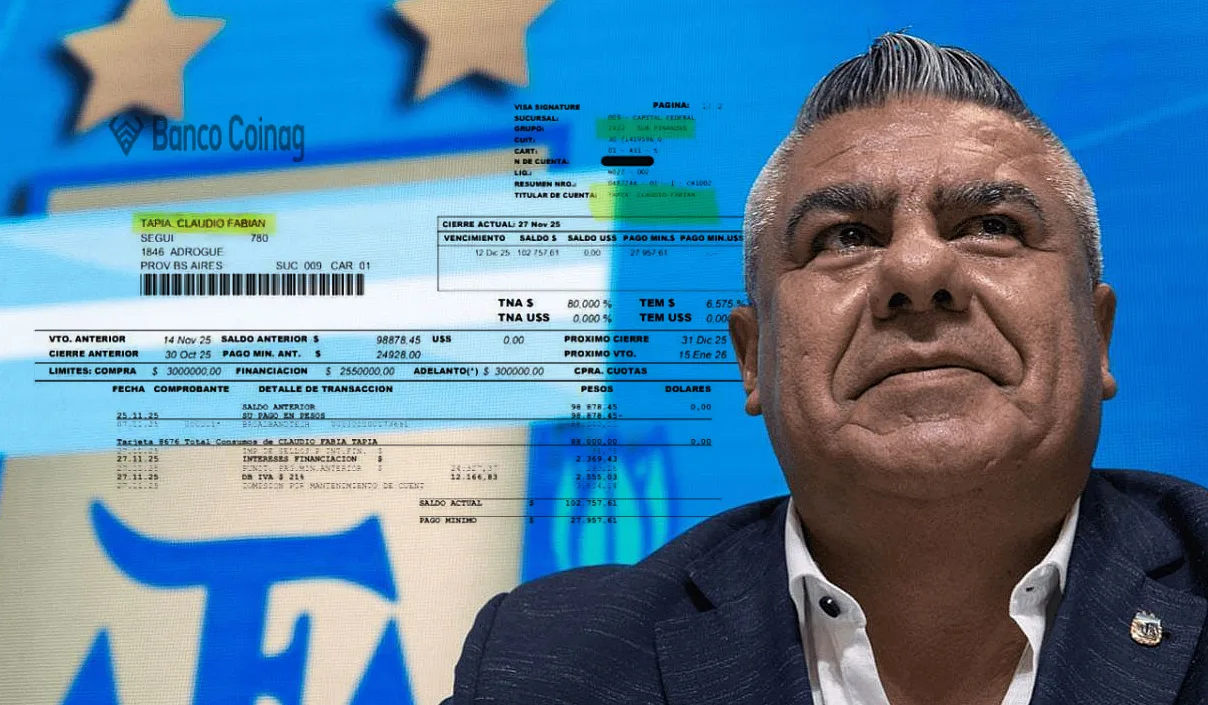

Con una sede en pleno centro y otra en La Florida, lanzó con la varias veces allanada financiera de Ariel Vallejo una tarjeta corporativa. Fue de edición limitada, apenas un centenar de plásticos. Uno de ellos, para el titular de la AFA

Fue poco después de la 1 de este sábado en la cuadra de Cisneros al 6300. Una de las víctimas fatales, el hombre, permanecía sin identificar. La adolescente falleció en el Heca cuatro horas después, a causa de un disparo en el cráneo. En el hospital de emergencias hubo una seguidilla de ingresos de heridos en ambulancia y autos particulares. Según testigos, el agresor llegó a pie y escapó a la carrera después de gatillar al menos 10 veces

Radicado en España desde 1975, amenazado de muerte por la Triple A, llevó adelante una carrera que nunca se detuvo, y estuvo en cuatro películas argentinas nominadas al Oscar, entre ellas la ganadora “La historia oficial”

Del 15 al 21 de diciembre, el tradicional sándwich rosarino será el gran protagonista de la agenda gastronómica de la ciudad

Ana Corina Sosa reconoció los riesgos a los que se expone la dirigente venezolana al querer volver al país, pero afirmó: "Sé que la misión que ella lleva es más grande que nosotros en este momento".

Aquí te dejamos todos los signos del zodiaco

Aquí te dejamos esta receta paso a paso

Aquí te dejamos esta receta paso a paso

También hubo 17 heridos, mientras que un atacante fue abatido y otro detenido