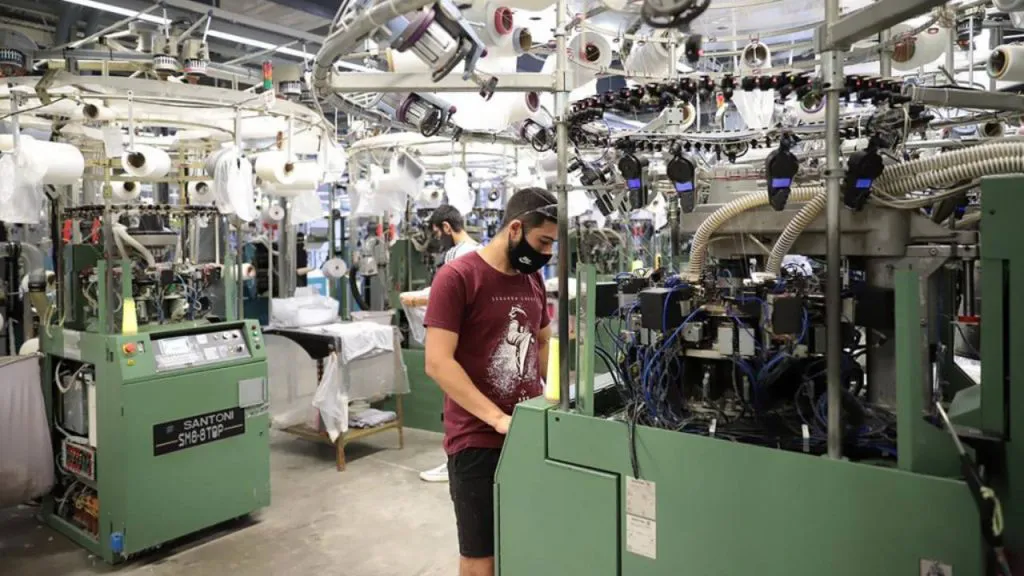

Números en rojo: la inversión cerró el 2024 con un desplome de casi el 14% anual, el nivel más bajo desde la pandemia en 2020

Fue por el impacto de la devaluación, la inflación y la caída del consumo. En diciembre pasado, el indicador subió por primera vez en forma interanual. En 2025, especialistas prevén un rebote parcial, condicionado por el cepo